QFII投资A股的热情持续升温。

QFII自2003年正式进入A股以来,经过20多年的发展,已成为A股重要的投资力量,持股市值从2004年的超28亿元,增长至今年上半年末的1000多亿元。在不同阶段,QFII投资侧重点各不相同,从最初的传统行业,转变到最新的以医药、电子为代表的科技方向。

入市以来,QFII的持仓收益率非常可观,20多年来整体累计收益率远远跑赢市场整体。本文通过QFII的持仓变化、收益率对比、重点持仓股等多个维度,梳理归纳QFII投资逻辑。

2003年7月9日,瑞士银行通过合格境外投资者(QFII)机制完成外资购买A股第一单,成为QFII正式参与中国股市的历史性事件,我国资本市场对外开放的大幕由此拉开。21年来,QFII已成为中国资本市场提高对外开放的标志之一,被认为是境外资金合法合规进入中国内地资本市场最有效的通道,是跨境金融业务的重要类别。

2003年QFII机构正式入市,当年共11家外资机构获得QFII资格。随着准入门槛降低、投资范围扩大、监管持续完善,合格境外投资者数量显著提升。今年以来有36家外资机构获批QFII资格,包括阿曼投资局等中东主权财富基金,也包括英国养老保障基金委员会等海外养老金巨头。

截至今年6月末,全市场共有839家QFII机构(含RQFII机构)。Wind数据显示,最新额度超过20亿美元的机构共计10家,分别是澳门金融管理局、阿布扎比投资局、韩国银行、法国兴业银行股份有限公司、巴克莱银行有限公司、科威特政府投资局等。

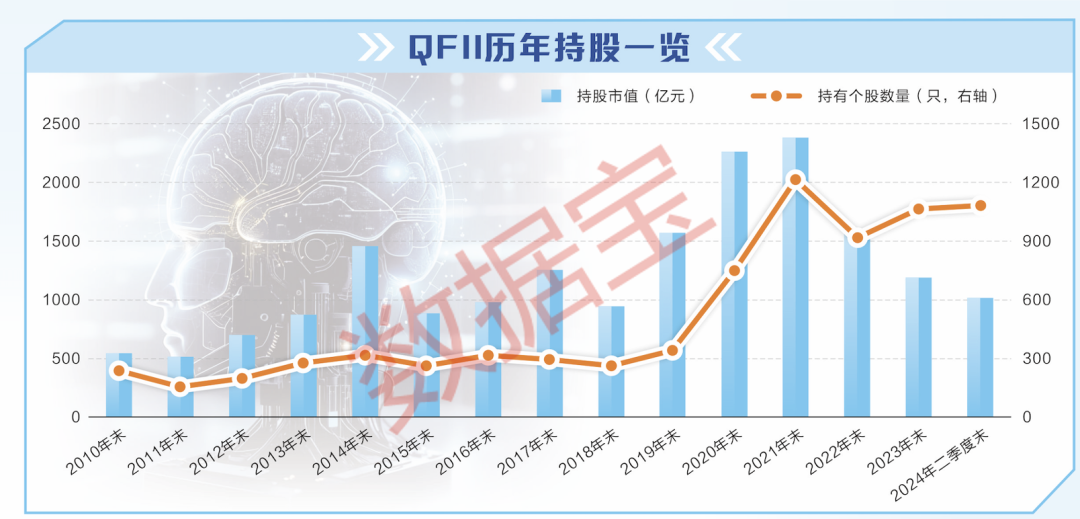

在机构数量激增的同时,QFII投资A股的热情也持续升温,截至今年第二季度末,QFII合计重仓持股1084只,持有重仓股市值为1014亿元。较2004年的28.62亿元增长超34倍。2021年末,QFII重仓股市值一度达到2382.21亿元,创QFII开通以来最大规模,较2004年增长超82倍。

配置重点转向科技赛道

板块配置方面,QFII最新持仓主板股票市值占比下滑至59%,持仓创业板与科创板提升至41%。2017年之前,QFII重仓股主要集中在主板,占比均高于85%;2018年以来,QFII持仓主板比例持续下滑,2023年末和2024年上半年的比例均为59%,科创板和创业板的持股比例从以往的不足20%,提升至最新的41%,持仓规模翻番。

作为“聪明钱”,在持股策略方面,QFII在经济发展的不同时期,持股策略各不相同。2003年~2008年中国经济高速增长,资源类及周期类行业表现较为突出,在该时期QFII配置周期类行业较多;2009年~2017年,在供给侧改革以及消费升级等多重因素催化下,国内消费需求旺盛,A股消费股跑出亮眼行情,QFII重仓板块转至消费类行业,2009年食品饮料跃居成为QFII第二大重仓行业,2016年~2017年,QFII对食品饮料持仓进一步提升,取代银行,成为QFII第一大重仓行业;2018年~2022年,消费类行业估值较高,部分QFII选择落袋为安,开始兑现离场,配置占比逐渐下滑,银行板块重新回归第一大重仓行业,以医药生物、电子行业为代表的科技创新方向成为近几年QFII新配置重点。

截至今年上半年末,QFII前三大重仓行业分别是银行、电子、机械设备,持股市值占比分别为50.13%、10.14%和4.42%,其中银行、电子两大行业的持仓占比均较2023年末有明显提升。

投资收益率显著超越市场

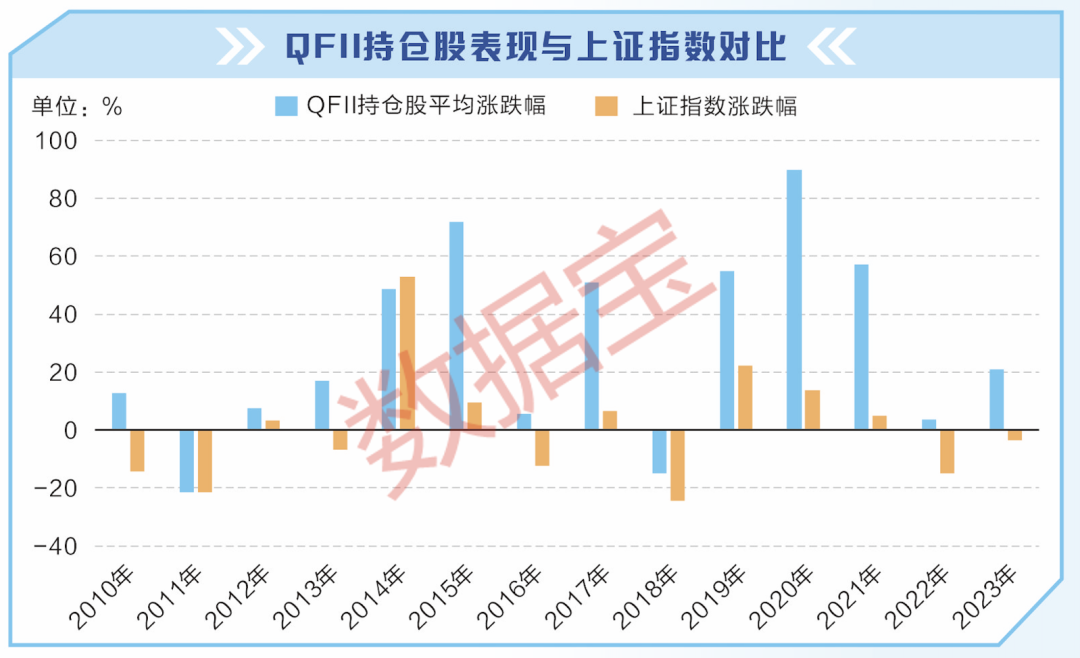

自入市以来,QFII虽未做到每年均实现正收益,但其盈利能力非常出众,被视为A股市场的投资风向标之一,也被看作海外“聪明钱”的代表。

从万得QFII重仓股指数来看,自2019年以来,该指数累计上涨86.02%,区间最高涨幅近190%,同期沪深300指数累计上涨6.15%,上证指数累计上涨9.86%。

综合2004年~2018年间的市场行情来看,在大盘整体经历两轮牛市,重要股指均累计实现大幅上涨的背景下,QFII在上述年间基本为盈利状态。

2021年QFII持仓股市值创新高之后,持仓市值已连续两年下降,但从年平均涨跌幅来看,QFII持仓收益率仍然强于大盘。2022年上证指数下跌15.13%,QFII重仓股平均上涨3.68%;2023年上证指数下跌3.7%,QFII重仓股平均上涨21.06%。由此可见,QFII持仓收益率显著超越市场。

持股时间与盈利水平成正比

从各家QFII机构入市以来的收益水平来看,持股时间越长的机构其盈利越高。由于2003年入市的QFII机构仅3家且至年末的持股时间不足半年,本文从2004年作为收益率水平观察起点,且由于建仓数据缺失,本文假设2004年初的资产为起始点并根据其每年末重仓股当年的平均涨跌幅来计算当年资产的增减,同时剔除QFII持仓时间不足1年的上市新股。

如某QFII 2005年持仓股平均上涨40%,2006年平均上涨20%,则两年累计收益率计算公式为(1.4*1.2-1)*100%,最终值为68%。

值得注意的是,该指标仅是衡量QFII投资能力,并非其真正的持股收益率。

从单家QFII不同持股年限的收益来看,持股年限在10年以上的QFII有31家,仅一家未取得正收益,其他30家QFII均取得正收益,且平均收益率高达18.79倍。持股年限在5年至10年(不含)、2年至5年(不含)的分组数据中,分别有15.38%和50%的QFII累计收益为负,即投资未取得盈利。这从侧面反映出,QFII持股时间越长,其取得正投资收益率可能性越高。

17家机构累计收益率超10倍

入市时间最长的QFII有6家,分别是瑞士联合银行、美林证券、比尔及梅林达盖茨信托基金、香港上海汇丰银行、摩根士丹利、高盛,投资A股时间均超20年,他们入市以来平均累计收益率高达35.27倍。其中收益率最高的是瑞士联合银行集团,入市21年来累计收益率达74.63倍。

从入市以来累计收益率统计,有17家QFII机构超10倍。摩根大通银行的财富管理规模与盈利水平一直保持全球领先地位。自2005年入市以来,其已持续投资A股19年,累计投资收益率达92.73倍,在这19年间,其有3年的持仓股平均涨幅超100%,2007年甚至达到240.73%,可见其选股能力非凡。

据数据宝统计,摩根大通银行历年年末持有的个股合计有40只(不含持仓时间不足1年的新股,也不含在季报中出现但未在年报出现的个股),按照持有年份期间的年平均涨跌幅来看,75%的股票均为摩根大通银行带来正收益。摩根大通银行持有水泥概念股万年青的时间最长,达到7年,从2007年至2013年万年青股价累计涨幅为199.28%。

德意志银行自2003年入市以来,已持续在A股投资17年,累计收益率仅次于摩根大通,达86.84倍。另外,瑞士联合银行、美林证券等QFII机构的累计收益率居前。

坚定持有23只稳健高增长股

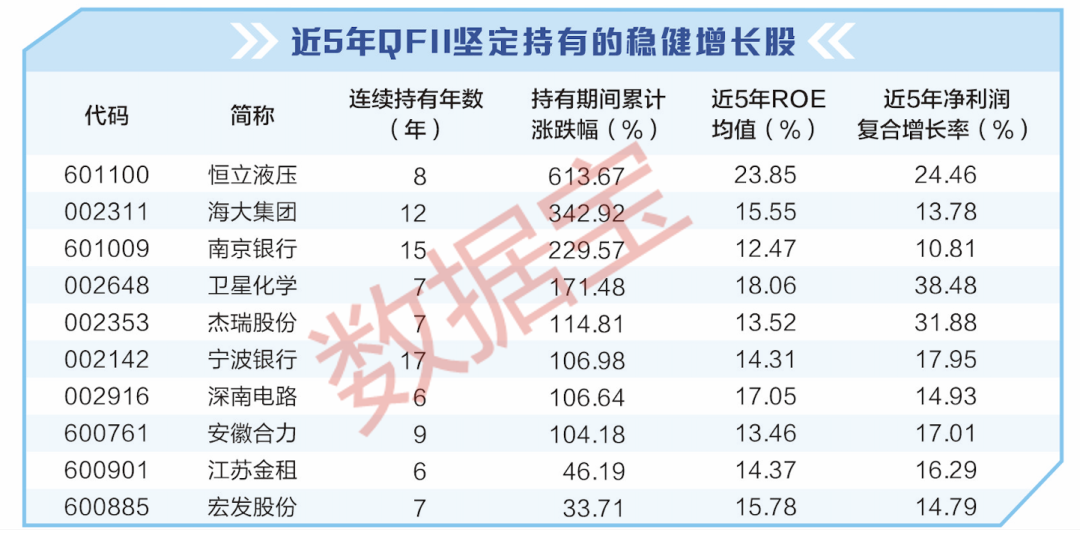

据数据宝统计,2019年以来,每年均获得QFII机构持有,且今年上半年依旧重仓的个股有23只(剔除ST股)。

从这23股的市场表现来看,超半数个股在QFII持有期间累计涨幅超100%,即股价实现翻倍,仅4股的累计收益率录得负值。

液压行业龙头恒立液压的QFII持股累计收益率最高,达613.67%,QFII已连续持股达8年,仅在2020年该股股价就上涨238.72%。恒立液压长期稳定成长的特性明显,2019年~2021年净资产收益率(ROE)均维持在23%~31%之间,2022年和2023年ROE有所下滑,分别为18.55%和17.36%,公司近5年净利润复合增长率达24.46%。

生益科技、宁波银行、深圳机场、南京银行的QFII持有年限均超15年。其中生益科技的QFII连续持有年数最长,达到18年,今年上半年该股依旧获得QFII重仓。自2007年开始,生益科技股价累计上涨545.32%。

按照2019年~2023年净资产收益率持续高于10%,且近5年净利润复合增长率大于10%,统计QFII坚定持有的稳健增长股,共计有10只入选,包含卫星化学、杰瑞股份、宁波银行、深南电路等。

QFII三大投资秘籍

通过上述数据梳理发现,20多年来,QFII在A股的投资可谓非常成功,每次赛道切换非常精准,同时还长期持仓了高成长个股。根据数据宝观察,QFII成功的逻辑主要在以下三方面。

第一、趋势判断准确,精准择时。QFII入市以来,上证指数先后在2007年、2015年和2021年达到阶段高点。QFII凭借出色的趋势判断能力,均在高点来临的前一个年度显著加仓。统计数据显示,2006年QFII持股市值较上年增长222.74%,2014年持股市值较上年增长66.81%,2020年持股市值较上年增长43.68%。

第二、重仓行业集中于相对安全、稳健的行业。银行业是金融市场稳定的根基,该行业常年位居QFII重仓行业首位,且持仓占比显著高于其他行业。2009年以来,QFII重仓的食品饮料、家用电器、医药生物等行业均为典型的弱周期行业,受宏观经济周期的影响较小。值得关注的是,从2018年到2022年,消费类行业估值较高,QFII开始兑现离场,减配该板块,将银行重新增配至第一大重仓行业。

第三、QFII长期偏好高ROE个股,近年来偏好成长股。数据宝梳理累计收益率最高的摩根大通银行、德意志银行、瑞士联合银行三家QFII机构的重仓股发现,近四成个股近5年ROE均值都超过10%,持仓的近500只个股近5年净利润复合增速超10%。从总体持仓股的ROE水平看,2010年~2015年QFII重仓股的ROE平均在11%左右,2016年~2020年提升至14%左右。自2021年开始偏好成长股后,其重仓股的ROE平均水平出现连续下降,从7.74%降至2023年的3.63%。

从估值角度来看,2010年~2015年QFII重仓股的市盈率在54倍左右,2016年~2020年重仓股的市盈率升至58倍;2021年~2023年,QFII重仓股的市盈率平均水平分别为81.57倍、69.67倍和73.87倍。从重仓行业和个股来看,近年来,高估值成长板块也获得QFII青睐,不少新能源汽车、创新药、通信个股均获得“聪明钱”的关注。

免责声明:证券市场周刊力求信息真实、准确,文章提及内容仅供参考,网站所示信息出于传播之目的,不代表证券市场周刊观点,亦无法保证该等信息的准确性和完整性,不构成实质性投资建议,据此操作风险自担。

Copyright 《证券市场周刊》杂志社(北京)有限公司 All RightReserved 版权所有 [京ICP备2022020594号-15] 京公网安备11010102000187号